Como usar a regra 50/30/20 para organizar sua vida financeira

Descubra como usar a regra 50/30/20 para organizar sua vida financeira de forma simples e eficiente. Aprenda a dividir seus rendimentos entre necessidades, desejos e investimentos. Método prático para quem quer equilíbrio e controle. Aprenda mais com a NoobMoney.

PLANEJAMENTO FINANCEIROORGANIZAÇÃO FINANCEIRA

5/14/202510 min ler

Como usar a regra 50/30/20 para organizar sua vida financeira

A organização financeira é um desafio comum na vida de muitas pessoas. Entre contas para pagar, desejos para realizar e a necessidade de guardar dinheiro para o futuro, é fácil se sentir sobrecarregado. Felizmente, existem métodos simples que podem facilitar esse processo. A regra 50/30/20 é uma dessas estratégias e pode ser a chave para você ter mais controle sobre seu dinheiro, sem precisar de planilhas complicadas ou conhecimentos avançados em finanças.

Este guia prático vai mostrar como implementar essa regra na sua vida e como ela pode transformar sua relação com o dinheiro, trazendo mais equilíbrio e tranquilidade para suas finanças pessoais.

O que é a regra 50/30/20?

A regra 50/30/20 é um método de orçamento simples que divide sua renda líquida em três categorias principais. Essa abordagem facilita o planejamento financeiro ao estabelecer proporções claras para diferentes tipos de gastos.

Origem do conceito

O método foi popularizado por Elizabeth Warren, que antes de se tornar senadora americana, era professora de direito especializada em falências e finanças pessoais em Harvard. Junto com sua filha, Amelia Warren Tyagi, ela apresentou este conceito no livro "All Your Worth: The Ultimate Lifetime Money Plan", publicado em 2005.

A popularidade da regra 50/30/20 cresceu principalmente por sua simplicidade e eficácia. Diferente de sistemas complexos de orçamento que exigem controle detalhado de cada centavo, este método oferece diretrizes gerais que são fáceis de seguir e se adaptar à realidade de cada pessoa.

A divisão prática da renda

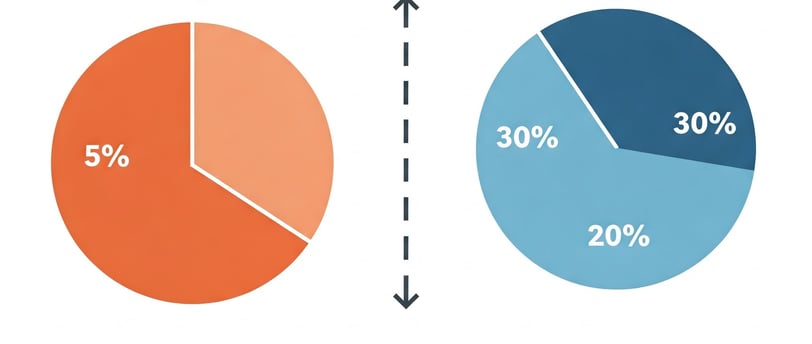

A regra propõe a seguinte distribuição da sua renda líquida mensal:

50% para necessidades básicas: despesas essenciais que não podem ser evitadas

30% para desejos: gastos relacionados ao seu estilo de vida e lazer

20% para investimentos e quitação de dívidas: construção de patrimônio e segurança financeira

Esta divisão equilibrada ajuda a evitar os extremos: nem viver apenas para pagar contas, nem gastar impulsivamente sem pensar no futuro.

50%: Necessidades básicas

O primeiro pilar da regra destina metade da sua renda para cobrir as necessidades fundamentais da vida. Estes são gastos que você simplesmente não pode deixar de fazer.

O que entra nessa categoria?

As necessidades básicas incluem:

Moradia (aluguel ou prestação da casa própria)

Contas de consumo (água, luz, gás, internet)

Alimentação básica (supermercado)

Transporte essencial (combustível, transporte público, manutenção básica do veículo)

Plano de saúde e medicamentos de uso contínuo

Educação fundamental (escola dos filhos, por exemplo)

Roupas básicas

Seguros essenciais (como seguro residencial)

São despesas que, se não forem pagas, podem comprometer seriamente sua qualidade de vida ou gerar problemas sérios.

Cuidados ao classificar

Um dos maiores desafios ao aplicar a regra 50/30/20 é diferenciar corretamente o que é necessidade do que é desejo. Muitas pessoas acabam classificando erroneamente alguns gastos:

Um plano de celular premium com dados ilimitados é uma necessidade ou um desejo?

Morar em um apartamento maior do que você realmente precisa é necessidade ou desejo?

Um carro novo e de luxo é necessidade ou desejo?

Para classificar corretamente, pergunte-se: "Eu conseguiria viver de forma digna sem isso?" Se a resposta for sim, provavelmente é um desejo, não uma necessidade.

Outro ponto importante é evitar mascarar luxos como necessidades. Por exemplo, comprar apenas roupas de marcas caras não é uma necessidade, mesmo que você precise de roupas para trabalhar. A versão básica e funcional seria a necessidade, enquanto o extra representa um desejo.

30%: Desejos e estilo de vida

O segundo componente da regra 50/30/20 dedica 30% da sua renda para gastos que melhoram sua qualidade de vida e proporcionam prazer. Esta categoria permite que você desfrute do presente enquanto mantém suas finanças equilibradas.

Qualidade de vida com responsabilidade

Os desejos são gastos que trazem satisfação e conforto, mas que você poderia teoricamente viver sem eles. Alguns exemplos incluem:

Refeições em restaurantes e delivery

Assinaturas de streaming (Netflix, Spotify, etc.)

Academia e atividades físicas

Viagens e passeios

Hobbies e entretenimento

Roupas além do básico necessário

Decoração da casa

Eletrônicos e gadgets

Presentes

Destinar uma porcentagem específica para esses gastos é importante porque nos permite viver além da sobrevivência básica, desfrutando de momentos de lazer e prazer que tornam a vida mais agradável.

Como evitar o exagero

A categoria de desejos é frequentemente a mais difícil de controlar. Para manter esses gastos dentro do limite de 30%, considere:

Estabelecer submetas mensais para diferentes tipos de desejos (por exemplo, máximo de R$300 em restaurantes)

Utilizar o sistema de "recompensas planejadas" em vez de compras impulsivas

Questionar cada compra: "Este gasto vai realmente me trazer felicidade duradoura?"

Buscar alternativas mais econômicas para seus prazeres (como um jantar em casa com amigos em vez de um restaurante caro)

Experimentar períodos de "detox de consumo", como meses sem compras não essenciais

Lembre-se que a ideia não é eliminar os prazeres, mas sim desfrutá-los de forma consciente e alinhada com suas possibilidades financeiras.

20%: Investimentos e dívidas

O terceiro pilar da regra destina 20% da sua renda para construir seu futuro financeiro. Esta parcela é o que realmente vai transformar sua vida a longo prazo.

Priorize quitar dívidas caras

Se você possui dívidas, especialmente aquelas com juros altos, elas devem ser priorizadas dentro desta categoria:

Comece pelas dívidas que têm as taxas de juros mais altas (geralmente cartão de crédito e cheque especial)

Use o método "bola de neve" ou "avalanche de dívidas" para criar uma estratégia

Após quitar uma dívida, redirecione o valor que seria pago para aumentar sua reserva de emergência ou acelerar o pagamento de outras dívidas

Eliminar dívidas caras é um dos melhores "investimentos" que você pode fazer, pois o retorno (juros que você deixa de pagar) é geralmente muito maior do que o que conseguiria em aplicações financeiras.

Comece a investir com pouco

Mesmo que esteja pagando dívidas, é importante começar a criar o hábito de investir, nem que seja com valores pequenos:

Crie uma reserva de emergência em investimentos de alta liquidez (como um CDB de liquidez diária)

Explore opções acessíveis como Tesouro Direto, CDBs, LCIs e LCAs

Considere fundos de investimento se você está começando e prefere uma gestão profissional

Configure aportes automáticos para investir antes de ver o dinheiro na conta

A magia dos investimentos está na consistência e no tempo. Pequenos valores investidos regularmente podem se transformar em somas consideráveis graças ao poder dos juros compostos.

Passo a passo para aplicar a regra no seu orçamento

Implementar a regra 50/30/20 não precisa ser complicado. Siga estes passos para começar:

1. Calcule sua renda líquida

O primeiro passo é saber exatamente quanto dinheiro você tem disponível para trabalhar:

Some todos os seus rendimentos mensais (salário, freelances, aluguéis, etc.)

Subtraia impostos, contribuições obrigatórias e outros descontos automáticos

O resultado é sua renda líquida, o valor que realmente está disponível para você gerir

Se sua renda varia de mês para mês, considere usar a média dos últimos 3 a 6 meses como base para seu planejamento.

2. Classifique seus gastos atuais

Para entender onde você está e o que precisa ajustar:

Reúna extratos bancários, faturas de cartão de crédito e registros de despesas dos últimos 2 a 3 meses

Classifique cada gasto como necessidade, desejo ou investimento/dívida

Some os valores em cada categoria e calcule a porcentagem em relação à sua renda líquida

Compare com os percentuais ideais da regra 50/30/20

Este exercício costuma trazer revelações surpreendentes sobre nossos hábitos de consumo.

3. Ajuste o que for necessário

Após analisar seu padrão atual de gastos, é hora de fazer ajustes:

Se seus gastos com necessidades ultrapassam 50%, busque alternativas mais econômicas (moradia menor, planos mais básicos, etc.)

Se os desejos estão acima de 30%, identifique os menos importantes e reduza-os

Se está destinando menos de 20% para investimentos/dívidas, encontre formas de aumentar essa parcela cortando de outras categorias

O objetivo não é chegar aos percentuais exatos de 50/30/20 imediatamente, mas sim mover-se nessa direção progressivamente.

Vantagens da regra 50/30/20

Adotar esta regra traz diversos benefícios para sua vida financeira e bem-estar geral.

Clareza mental e controle

Um dos maiores benefícios desta abordagem é a simplicidade:

Você passa a ter uma visão clara de para onde seu dinheiro está indo

Reduz a ansiedade financeira por saber que está cobrindo todas as bases importantes

Elimina a culpa por gastar com lazer, já que há um espaço definido para isso

Facilita decisões financeiras cotidianas, pois você sabe qual é seu limite em cada categoria

Esta clareza mental sobre suas finanças reduz o estresse e permite que você foque mais energia em outras áreas da sua vida.

Adaptável a qualquer renda

Uma grande vantagem da regra 50/30/20 é sua flexibilidade:

Funciona tanto para quem ganha um salário mínimo quanto para altos executivos

Pode ser aplicada independentemente da fase da vida

Permite ajustes conforme suas prioridades pessoais

É útil tanto para solteiros quanto para famílias

A proporcionalidade da regra faz com que ela seja universalmente aplicável, sem exigir um nível específico de renda.

Erros comuns ao aplicar a regra 50/30/20

Mesmo sendo um método simples, existem algumas armadilhas comuns que podem comprometer sua eficácia.

Superestimar os desejos

Um erro frequente é subestimar quanto realmente gastamos com desejos:

Pequenos gastos diários como cafés especiais, lanches e compras por impulso se acumulam rapidamente

Serviços de delivery e aplicativos de transporte podem facilmente consumir uma fatia grande do orçamento

Assinaturas esquecidas continuam sendo cobradas mês após mês

Eventos sociais não planejados frequentemente ultrapassam o orçamento previsto

Para evitar esse problema, monitore de perto seus gastos com desejos durante algumas semanas para ter uma noção realista do seu padrão de consumo.

Esquecer os imprevistos

Outro erro comum é não considerar os gastos inesperados:

Reparos emergenciais (carro, casa, eletrônicos)

Despesas médicas não cobertas pelo plano de saúde

Presentes de última hora para ocasiões especiais

Oportunidades não planejadas (como uma viagem com amigos)

A solução é incluir uma parcela para "imprevistos" dentro da sua categoria de 20% destinada a investimentos. Essa reserva de emergência evita que você precise recorrer ao cartão de crédito ou empréstimos em momentos de necessidade.

Quando e por que adaptar a regra?

Embora os percentuais 50/30/20 sejam um bom ponto de partida, existem situações em que adaptações são necessárias.

Fases da vida diferentes, ajustes necessários

Diferentes momentos da vida podem exigir diferentes distribuições:

Jovens adultos começando a carreira: Podem precisar destinar mais de 50% para necessidades básicas enquanto a renda ainda é baixa

Famílias com filhos pequenos: Frequentemente enfrentam maiores gastos com necessidades (educação, moradia maior, plano de saúde familiar)

Pessoas com dívidas significativas: Podem precisar alocar mais de 20% para quitação de dívidas temporariamente

Próximos da aposentadoria: Podem beneficiar-se de aumentar a parcela de investimentos para além dos 20%

O importante é entender que a regra é um guia, não uma camisa de força. Adapte-a às suas circunstâncias específicas.

Para quem empreende ou tem renda variável

Profissionais autônomos, freelancers e empreendedores enfrentam desafios específicos:

Calcule sua renda média dos últimos 6 meses para ter uma base mais estável

Crie uma "reserva de estabilização" para complementar meses de faturamento mais baixo

Nos meses de faturamento acima da média, direcione o excedente principalmente para investimentos

Considere trabalhar com percentuais mais conservadores: talvez 40% para necessidades, 20% para desejos e 40% para investimentos e reserva

A incerteza da renda variável exige uma abordagem mais cautelosa e maior foco em construir uma segurança financeira sólida.

Exemplo prático: aplicando a regra com R$3.000 por mês

Para ilustrar como a regra funciona na prática, vejamos um exemplo com uma renda líquida mensal de R$3.000:

Necessidades (50%) - R$1.500:

Aluguel: R$800

Contas (água, luz, internet): R$250

Alimentação básica: R$300

Transporte essencial: R$150

Desejos (30%) - R$900:

Restaurantes e delivery: R$300

Assinaturas de streaming: R$100

Atividades de lazer: R$200

Roupas e acessórios: R$150

Presentes e outros: R$150

Investimentos e dívidas (20%) - R$600:

Pagamento de dívida no cartão: R$200

Reserva de emergência: R$250

Investimentos para longo prazo: R$150

Neste exemplo, a pessoa consegue cobrir suas necessidades básicas, manter uma vida social ativa e de qualidade, enquanto gradualmente elimina dívidas e constrói seu patrimônio. Com o tempo, à medida que as dívidas forem quitadas, mais recursos podem ser direcionados para investimentos.

A beleza deste sistema é que ele proporciona equilíbrio. A pessoa não está apenas sobrevivendo de conta em conta, nem gastando todo seu dinheiro com prazeres momentâneos, nem vivendo uma vida de privações extremas para economizar. Há espaço para todas as dimensões importantes da vida financeira.

Como manter a disciplina a longo prazo

Implementar a regra 50/30/20 é relativamente simples, mas mantê-la ao longo do tempo pode ser desafiador. Algumas estratégias úteis incluem:

Automatize o processo: Configure transferências automáticas para suas contas de investimento assim que receber seu salário

Use contas separadas: Mantenha contas diferentes para necessidades, desejos e investimentos para evitar misturar os recursos

Revise periodicamente: Faça uma análise mensal rápida para ver se está dentro dos percentuais propostos

Celebre conquistas: Reconheça seu progresso quando conseguir se manter dentro do orçamento ou atingir uma meta financeira

Seja flexível: Permita-se ocasionalmente ultrapassar um pouco os limites em momentos especiais, compensando no mês seguinte

O objetivo não é a perfeição, mas sim o equilíbrio sustentável que permita tanto viver bem o presente quanto construir um futuro seguro.

Conclusão

A regra 50/30/20 não é uma fórmula mágica, mas uma ferramenta poderosa para quem busca organização financeira sem complicações. Sua maior virtude está na simplicidade e no equilíbrio que proporciona entre as diferentes demandas financeiras da vida.

Ao implementá-la, você estará dando um passo importante em direção à liberdade financeira, reduzindo o estresse relacionado ao dinheiro e criando bases sólidas para realizar seus sonhos de curto, médio e longo prazo.

Lembre-se que o caminho para a estabilidade financeira é uma maratona, não uma corrida de cem metros. Seja paciente com seu progresso e celebre cada pequena vitória ao longo do caminho.

Organizar sua vida financeira pode ser mais simples do que você imagina. A regra 50/30/20 é um ótimo ponto de partida. Comece hoje mesmo a aplicar essa técnica e perceba como seu dinheiro passa a trabalhar a seu favor. Continue aprendendo com a NoobMoney!

Artigos relacionados

Comece hoje a transformar sua vida financeira.

Adquira a Planilha FinanceLab e tenha em mãos uma ferramenta prática para controlar seus gastos, organizar suas finanças e construir sua reserva de emergência com o método Reserva 6x.